Il blog di Priamo

A cosa serve il questionario di autovalutazione dei fondi pensione?

Il questionario di autovalutazione è uno strumento previsto dalla normativa italiana e pensato, da una parte, per aiutare i lavoratori che stanno pensando di aderire a un fondo pensione a scegliere il comparto di investimento più adatto alle proprie esigenze previdenziali, e, dall’altra, per consentire a chi già è iscritto di valutare se la scelta fatta risulta ancora efficace.

In questo articolo vedremo innanzitutto cos’è il questionario, quando viene proposto e com’è strutturato. Successivamente, analizzeremo l'importanza della sua compilazione, sottolineando come questo gesto sia fondamentale per aiutare l’aderente a compiere scelte consapevoli e informate.

Infine, vedremo perché è consigliabile ripetere periodicamente la compilazione del questionario, al fine di monitorare i propri progressi e, se necessario, apportare modifiche alle scelte fatte.

Cos'è il questionario di autovalutazione e come funziona?

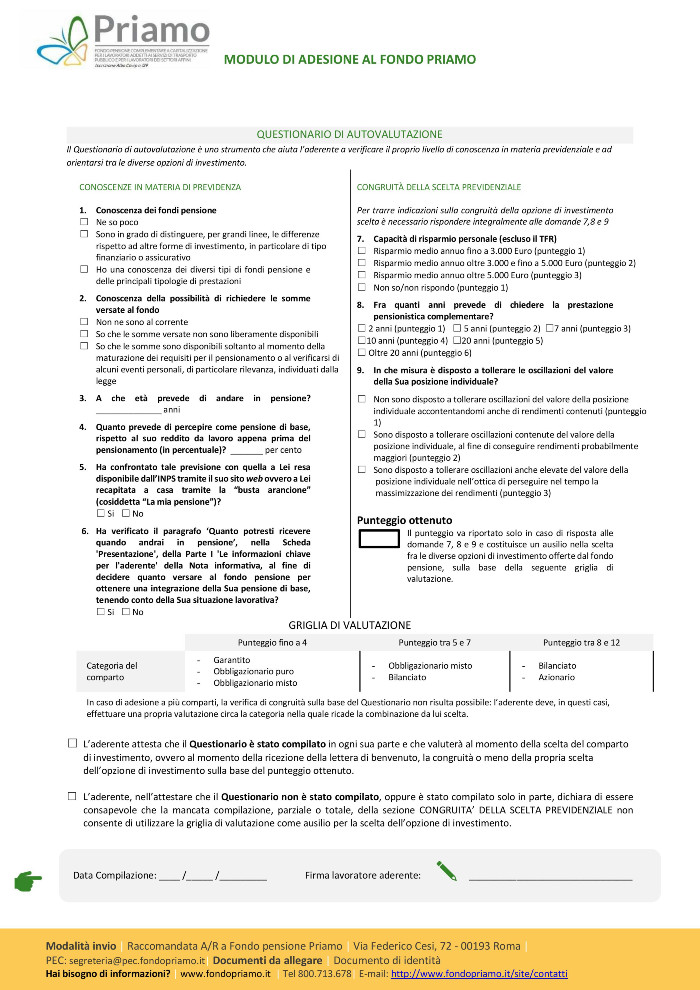

Il questionario di autovalutazione è un documento integrato nel modulo di adesione ai fondi pensione, progettato per raccogliere informazioni sul profilo personale e finanziario del lavoratore.

Si compone generalmente di due sezioni principali:

- la prima parte serve a valutare le conoscenze previdenziali dell’aderente (reale o potenziale), con domande che mirano a far emergere il livello di consapevolezza riguardo ai fondi pensione e alle aspettative sulla pensione pubblica;

- la seconda parte si concentra sulla personalizzazione dell'investimento, analizzando tre aspetti fondamentali: la capacità di risparmio, l'orizzonte temporale (ossia il periodo che separa l'aderente dal pensionamento) e la propensione al rischio.

È importante sottolineare che il questionario non è un "esame": non esistono risposte giuste o sbagliate. Si tratta piuttosto di uno strumento pensato per aiutare il lavoratore in fase di adesione a evitare di compiere scelte impulsive o fatte senza la dovuta informazione.

A ogni risposta fornita è associato un punteggio. Una volta compilato interamente, i singoli punti ottenuti vengono sommati, così da arrivare a un punteggio totale. In base al risultato, il questionario suggerisce i comparti d'investimento più adatti. Infatti, nei fondi pensione multicomparto, che offrono una varietà di comparti tra cui scegliere, ogni comparto si distingue per il livello di rischio e rendimento, e il punteggio maturato è utile per capire verso quali linee orientarsi.

Sebbene i risultati del questionario siano indicativi e non vincolanti, rappresentano comunque un valido supporto per guidare il lavoratore verso scelte più consapevoli.

Perché è così importante compilare il questionario?

Come anticipato, compilare il questionario di autovalutazione è fondamentale per prendere decisioni di investimento consapevoli, che siano in linea con le proprie esigenze finanziarie e previdenziali. Questo strumento, infatti, consente di evitare scelte impulsive o mal informate, che potrebbero compromettere il raggiungimento dei propri obiettivi previdenziali a lungo termine.

La sua importanza è particolarmente evidente in fase di adesione al fondo pensione, quando l’aderente è chiamato a scegliere tra diverse linee di investimento. Senza una valutazione accurata del proprio profilo personale, infatti, si rischia di fare scelte troppo rischiose o, al contrario, eccessivamente conservative rispetto alle proprie necessità. Ad esempio, un giovane lavoratore con un orizzonte temporale lungo potrebbe trarre vantaggio da un comparto più dinamico, mentre una persona vicina alla pensione potrebbe preferire un’opzione più prudente per proteggere il capitale accumulato.

Inoltre, compilare il questionario permette di acquisire una maggiore consapevolezza delle proprie conoscenze previdenziali e delle variabili che influenzano la scelta del fondo, come la tolleranza al rischio o la capacità di risparmio. Questo processo è particolarmente utile per chi ha competenze finanziarie limitate, poiché offre una guida chiara e strutturata per orientarsi nel complesso mondo della previdenza.

Il questionario non è solo uno strumento tecnico, ma anche un’opportunità per riflettere sulla propria situazione personale e sugli obiettivi futuri. Le domande proposte aiutano infatti l’aderente a fare chiarezza su aspetti cruciali come:

- la propria posizione nella previdenza obbligatoria, ossia quando potrebbe andare in pensione e con quale importo;

- la capacità effettiva di risparmiare una parte del reddito da destinare a progetti futuri come la pensione integrativa;

- l'orizzonte temporale disponibile fino al pensionamento;

- l’attitudine verso il rischio finanziario.

Questi fattori sono determinanti per individuare i propri obiettivi di investimento e, di conseguenza, il comparto più adatto a sé. Ad esempio, chi ha una bassa tolleranza alle oscillazioni dei mercati potrebbe preferire comparti obbligazionari o garantiti, mentre chi punta a rendimenti più elevati potrebbe optare per comparti azionari.

In definitiva, conoscere la propria situazione significa anche essere consapevoli delle implicazioni derivanti dalle scelte di investimento. Il questionario, dunque, aiuta a bilanciare queste variabili in base alle priorità e alle circostanze individuali.

Il questionario nella fase di accumulo: un check-up periodico

Il questionario di autovalutazione non dovrebbe essere considerato un semplice adempimento da svolgere una sola volta, al momento dell’adesione al fondo pensione, per poi essere dimenticato. Al contrario, rappresenta uno strumento dinamico che va rivisitato periodicamente, idealmente ogni due o tre anni, o ogni volta che si verificano cambiamenti significativi nella propria vita personale o professionale.

La necessità di una revisione periodica nasce dal fatto che molti fattori che influenzano le scelte previdenziali possono cambiare nel tempo.

In primo luogo, la situazione personale dell'aderente può evolvere: eventi come il matrimonio, la nascita di figli, l'acquisto di una casa o un cambiamento di lavoro possono modificare le esigenze previdenziali e richiedere un aggiornamento del profilo di investimento.

Anche la cultura finanziaria e previdenziale dell'aderente tende ad evolversi: l'esperienza acquisita, la lettura di articoli specializzati o la partecipazione a corsi di educazione finanziaria possono aumentare la comprensione dei meccanismi di investimento e migliorare la capacità di valutare le opzioni disponibili. Un aderente che inizialmente aveva scarsa familiarità con i concetti finanziari potrebbe, nel tempo, sentirsi più sicuro nelle proprie scelte e decidere di esplorare linee di investimento diverse.

Inoltre, l'orizzonte temporale si riduce progressivamente con il passare degli anni. Man mano che ci si avvicina all’età pensionabile, potrebbe essere necessario modificare la strategia di investimento, passando gradualmente a strumenti più conservativi per proteggere il capitale accumulato. Rivedere periodicamente il questionario, dunque, consente di prendere coscienza di questi cambiamenti e di adeguare le proprie scelte in modo informato e consapevole.

In conclusione, la revisione periodica del questionario offre numerosi vantaggi:

- permette di verificare la coerenza tra la linea di investimento scelta e l’evoluzione delle proprie caratteristiche personali, e di apportare modifiche se necessario;

- favorisce un monitoraggio costante della propria situazione previdenziale, contribuendo a mantenere alta l’attenzione su un tema che altrimenti rischia di essere trascurato;

- consente di mantenere un approccio proattivo alla pianificazione previdenziale, evitando di trovarsi impreparati al momento del pensionamento.

La previdenza complementare, infatti, richiede un impegno a lungo termine, e solo attraverso un monitoraggio costante è possibile essere certi che la rotta scelta rimanga coerente con gli obiettivi prefissati.

Sul tema consigliamo la lettura del nostro articolo Come, quando e perché cambiare comparto in Fondo Priamo.

Articoli correlati

Quanto incide l’aspettativa di vita sulla pensione integrativa?

12/03/2025 - Redazione Fondo PriamoScopri come l’aspettativa di vita influisce sulla pensione integrativa, sul calcolo della rendita pensionistica e sulle opzioni di Fondo Priamo.

I vantaggi di un fondo pensione rispetto ad altri investimenti

28/02/2025 - Redazione Fondo PriamoVediamo perché, quando si parla di risparmio a scopo previdenziale, il fondo pensione negoziale rappresenta la soluzione più efficace e conveniente.

Quanti iscritti ai fondi pensione sfruttano il limite di deducibilità annua?

10/01/2025 - Redazione Fondo PriamoSecondo i dati COVIP gli iscritti ai fondi pensione non sfruttano pienamente il limite di deducibilità annua. Approfondiamo insieme.

Ma il fondo pensione è esente dall'imposta di successione?

02/01/2025 - Redazione Fondo PriamoQuali beni rientrano nell’attivo ereditario per il calcolo dell’imposta di successione? E il fondo pensione? Approfondiamo insieme.

Scopri tutti i vantaggi del Fondo Priamo. Contattaci!

Il campi segnalati da (*) sono obbligatori